当你打开人民币/美元汇率走势图和沪深300走势图,你可能会发现他们在最近一年里有着惊人的相关性——当汇率呈上升(人民币贬值)趋势时,股市(沪深300)呈下降趋势;当汇率呈下降(人民币升值)趋势时,股市(沪深300)呈上升趋势。这并不是巧合,经济理论很早就证明汇率与股市存在着一定的联系:

第一,长期来看,汇率和股市都可以用来即时反映本国实体经济的运行情况,当经济低迷时,往往是汇率面临一定贬值压力,资本逐步外流,股市也伴随经济低迷和流动性紧张一路下行;反过来,当经济增长稳定时,也会提振股市和汇率。

第二,短期内汇率发生异常波动和股市涨跌会干扰投资者对市场的预期,虽然预期不一定理性,但会影响投资者的风险偏好,从而形成股汇同涨同跌的格局。

然而,这只是从定性的角度去判断两者的联系和影响。那么,在中国,人民币/美元汇率和股市(沪深300)之间是否存在某种相关性呢?本文意图基于python,从数据分析的角度做一次简单的探寻。

一. 样本数据

二. 数据处理

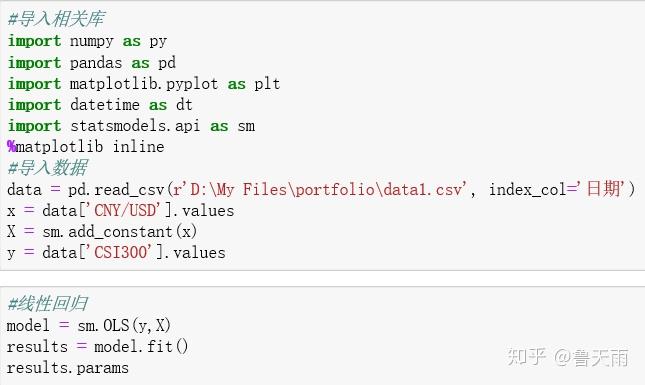

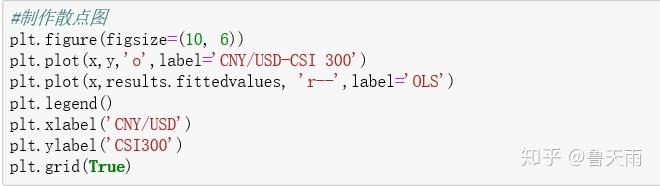

运用python进行数据导入和分析处理(线性回归),代码如下:

三. 结果与结论

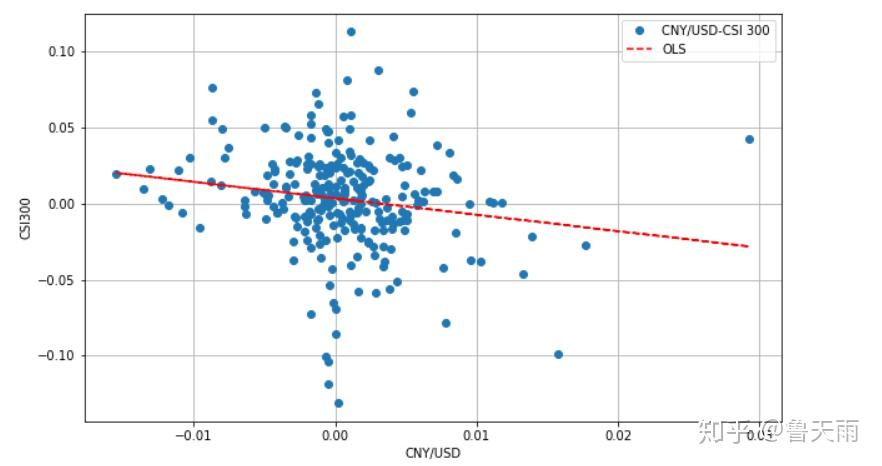

由散点图可以大致判断出,两者之间确实存在某种联系,然而需要详细证明。

线性回归给出的结果是:

OLS回归结果:

t检验表明,系数x1是在95%的置信水平上是显著的。但是应当注意到,调整后R方很小,说明如果作为一个描述股市收益的一元回归模型,可能存在其他重要变量被隐藏在误差项中,这种情况下多元回归模型会是更好的选择。但是本文的目的并非是找出这样一个多元线性回归模型,而是试图判断汇率和股市收益率的关系,所以,最终的结论是:这个模型虽然是失败的,但是基于样本数据,人民币/美元汇率与股市回报之间存在一定的负相关性,即“当汇率呈上升(人民币贬值)趋势时,股市(沪深300)呈下降趋势;当汇率呈下降(人民币升值)趋势时,股市(沪深300)呈上升趋势”的论点得到了统计上的支撑。

四. 其他

在数据分析的过程中,本人关注到一个有趣的现象:在5年的样本数据下,两者的相关系数为-0.1657,也从一方面证明了负相关性;但是,当把样本数据的时间范围设定为从2018年1月1日至今,相关系数突然提升至-0.3820。这一显著变化可以解释为中美自2018年初开始的贸易战加剧了汇率和股市的波动性,导致人民币在2018年持续贬值,而股市也受影响大幅下挫。

最后,也就是说,人民币/美元汇率的变动对我们判断沪深股市的走向有一定 的统计性指导意义,某些情况下也可作为前瞻性指标。

仅供交流,欢迎批评指正!

在线客服

客服咨询

官方微信

返回顶部